どうもこんにちは!ファイナンシャルプランナーのtakaです。

今回はフリーランスが将来どん底に落ちないための資産運用方法を4つほど紹介していこうかと思います。

今からやれば将来は天国の方に近くなると思いますし、やらなければ人生が詰む方に近づく可能性が高くなってしまうと思いますので、このページを見終わったらすぐにでもやり始めて欲しいと思います。

今回紹介するこの4つの情報を知ってもらえば、フリーランスとしてやっていくにあたって将来の安心感が増えて、未来が多少なりとも明るくなるのではないかと思います。少なくとも、私はかなり明るくなりました。

将来どん底に落ちないために、皆さんも資産形成は今のうちから真剣に取り組んでいきましょう。

ちなみに、今回紹介する「フリーランスの方が絶対知っておくべき情報」はこの4つです。

- 付加年金

- イデコ

- つみたてNISA

- 小規模企業共済

また、今回の内容はYoutubeの方でも解説していますので、読むのが面倒くさいという方は動画でチェックしてみてください。

それでは、いきます。

フリーランスは将来の年金額が少ない

まず最初に言っておきますが、フリーランスになると将来の年金額が大きく変わります。

すでにフリーランス歴が長い人は知っているかと思いますが、このフリーランスとサラリーマンの年金額の違いを知っておかないと、今回解説する内容がすっと頭に入ってこないと思いますので、ここはしっかり把握しておきましょう。

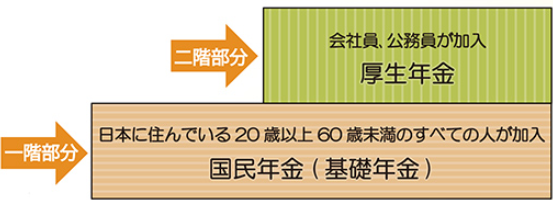

大前提として、フリーランスの人は国民年金に加入し、サラリーマンの人は厚生年金に加入します。

よく「公的年金は2階建て構造」と言われることが多いですが、まさに国民年金と厚生年金は2階建ての家でイメージすると分かりやすいかと思います。

引用:厚生労働省

で、フリーランスの人は1階建ての家を利用することになるので、将来貰える年金額もこの図のように2階建ての人よりも少なくなります。

なので、今回紹介する運用方法を利用して「自分で」2階部分を作っていく必要があるんですよね。

対してサラリーマンの人は2階建ての家を利用することになります。よく勘違いされる方もいるのですが、厚生年金の中にはすでに国民年金も含まれているので、実質的に厚生年金保険料を払っている人は国民年金保険料も払っていることになるのですね。

なので、サラリーマンの人はフリーランスよりもこの2階部分だけ貰える年金額が多くなる仕組みになっています。

ちなみに貰える年金額がどのくらいなのかというと、フリーランスの人は満額で月6万5,000円、そしてサラリーマンの人は現役時代の収入によって異なるのですが、ざっくりいうと年収500万円の人だと月に15万円くらいといったところですね。

フリーランスだと6万5000円、サラリーマンだと約15万円、だいぶ差がありますよね。

月15万円なら家賃を含めても何とか生活していけそうです。夫婦合わせてなら月に20万円は超えてくれるので、かなり余裕をもって老後を送れそうな気がします。

ですけど、フリーランスの6万5千円ってけっこう厳しくないですか。

夫婦二人でようやく月に13万円になるので、かなりつつましく暮らさないと生活できない感じになります。

なので、フリーランスの人は現役時代からこの老後のために資産を運用していく必要があるのです。

その.1 付加年金は絶対入ろう

まず、最初に紹介するのが「付加年金」ですね。これは超絶お勧めなので、皆さんには絶対やってほしいと思っています。

- フリーランスの方、正確に言うと国民年金加入者なら誰でも利用可能

- 私たちが払っている国民年金保険料に月額400円を上乗せして払うことで、将来の年金額がかなり増えてくれるという制度。

- 将来の年金額に「200円×付加年金の納付期間分」が加算される。

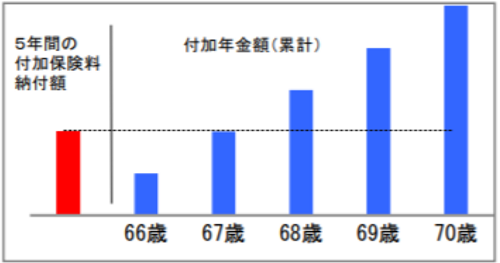

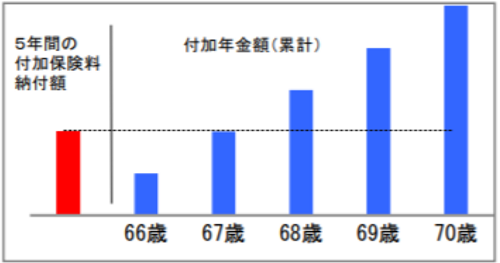

例えば付加年金として400円を20年間払った場合は96,000円を余計に払うことになりますが、この払った金額の半分である48,000円が毎年の年金額として増えてくれることになるので、実は2年で元が取れてしまうのです。

引用:日本年金機構

65歳から年金をもらいだすので、67歳の時点ではもう元が取れているということになります。それ以降は生きている限りずっと貰い続けることができるものなので、もう得でしかないんですよね。

ちなみに、85歳まで生きて、その間の20年間ずっと貰い続けた場合、96万円も受け取ることができるんですよ。支払った額は96,000円なので、なんと10倍になって返ってくるということですね。

毎月の400円が4000円になって返ってくる、利回り1000%の商品ということですね。他であったら普通に詐欺のレベルの利回りですね。

国民年金は厚生年金と比べてかなり不遇だと思いきや、めちゃくちゃメリットある制度をちゃんと用意してくれてるんですよね。

付加年金は利用したとしても月に400円しかかからないし、とにかく見返りが大きすぎるので、まだ利用していない方は今すぐやることをお勧めします。

手続きは住所地のお役所か年金事務所で出来ますので、お時間がある時に手続きを済ませてみてください。

その.2 イデコで老後の資産を作る

で、お次に紹介するのは「イデコ」ですね。すでに知っている方も多いと思いますが、フリーランスの方は将来の年金を増やすために、イデコは出来るだけやっておくと良いですね。

- 個人型確定拠出年金、または「iDeCo(イデコ)」と呼ぶ。

- 大事な老後の年金を自分で用意していこう!という制度。

- 自分で投資信託を選び、毎月一定の金額を積み立て、自己責任で運用して、60歳を過ぎたら年金または一時金として使っていくというもの。

- フリーランスの場合は掛金上限は月6万8千円

- 掛金が全額所得控除となり、運用益が非課税になるが、引き出す時に税金がかかる(詳しくは後述)

言ってみれば国が後押ししている投資といった感じです。

通常の投資よりも税制面で大きなメリットが用意されているので、リスクが少ないのが特徴です。むしろ税制面の優遇措置が大きいため、掛金の上限が決められているくらいです。

イデコの魅力

イデコの最大の魅力は「掛金が全額所得控除」と「運用益が非課税」という点です。

特に掛金が全額所得控除になるというのが凄すぎます。あまりピンとこないかも知れないんですけど、これはかなり大きなメリットです。

ざっくりの計算で申し訳ないですが、例えば年収500万円の人が30歳の時に月掛金3万円でイデコに加入した場合、1年間で7万2千円も節税できてしまうのです。

60歳まで掛金を払った場合は216万円も節税になります。200万円ってちょっと桁が違いますよね。

これは年収が高い人、そして月掛金が多いほど節約金額が増えていきます。月掛金は年に1回だけ変更することができますので、余裕がある方は掛金を増やして節税効果を高めてみてはどうかと思います。

これだけお得だと、掛金を増やすために仕事を頑張ろうって気にもなってきますね。

もう一つのメリットが「運用益が非課税」という点ですが、イデコは上手くいけば複利でどんどん資産が増えていってくれますが、その運用益に対しても非課税となっています。

通常の投資の場合は運用収益分に20.315%の税金が発生してしまいますので、この分を引かれないのもイデコの優遇されている点です。

ただ、イデコにはいくつか注意点がありますので、その点は知っておいてください。

イデコの注意点

まず、掛金が全額所得控除されて運用収益も非課税なのは良いのですが、実は引き出す時に税金がかかるようになっています。

と思う方もいるでしょうが、引き出す時にかかる税金は公的年金等控除の対象になったり、退職所得控除の対象となってくれるので、かなり税制面でお得な仕組みになっています。

なので、単純に税金の引き延ばしとは言えないのですが、一応この「引き出す時に税金がかかる」という部分は知っておいていただけたらと思います。

また、原則的に60歳以降にならないと受取が開始できないのもデメリットですね。なので、子供の学資金を用意したいという場合はイデコではなく、この後で紹介するつみたてNISAを利用する方が良いです。

あと、先ほどちらっと触れましたが、掛金額の変更は年1回のみとなっているので、無理の無い範囲で決めていただけたらと思います。

それと、フリーランスの場合は掛金上限は月6万8千円なんですが、先ほど紹介した付加年金に加入している場合、掛金上限は6万7千円になりますので、この点はご注意ください。

あとは元本割れのリスクがあるということですね。長期投資なのでそこまで心配する必要は無いですが、投資に絶対はないので、もしかしたらマイナスになる可能性があるということは知っておくべきですね。

- 引き出す時に税金がかかる(税制面でお得な仕組みになっている)

- 原則的に60歳以降にならないと受取が開始できない

- 掛金額の変更は年1回のみ

- 付加年金に加入している場合、掛金上限は6万7千円まで

- 元本割れのリスクがある

イデコでお勧めの証券会社とお勧めファンド

イデコを始めるのは良いけど、どこの証券会社で何を運用していけば良いの?と思う方も多いかと思いますので、個人的なおすすめになりますけど、簡単に紹介していこうかと思います。

証券会社は楽天証券がお勧めです。

そして初心者にもお勧めのファンドはこの2つです。

この2つのどちらか、または両方を購入していくのが良いかと思います。

この2つであれば年間利回り5%以上の運用が期待できると思いますので。

ちなみに5%の複利で30年間毎月積み立てていった場合、なんと元本の2倍以上にまで増えてくれますので、老後の資産形成に非常に役立ってくれる制度なのは間違いありません。

銀行に貯蓄するなら絶対イデコを活用した方が良いと思いますね。

その.3 つみたてNISAで学費や医療費分を積立

次に紹介するのが「つみたてNISA」です。

フリーランス・会社員関係なく誰でも利用できます。こちらも今やかなり名前が知れ渡っていますが、まだ利用していない方も多いかと思います。

- イデコと同じで、国が後押ししている投資。

- 20歳以上の人が利用できる制度で、20年間は運用益や分配金が非課税。

- 非課税枠は年間40万円まで(月33,333円)。

- 現在は2042年まで投資が可能なので、今から始めたとしても毎年40万円の積み立てを20年間行うことができる。

- 自分で投資信託を選び、毎月一定の金額を積み立て、自己責任で運用していく。

イデコと似ていますが、ハッキリと異なる点があります。

イデコと異なる点

まず一つ目が、イデコでは掛金が全額控除になりましたが、つみたてNISAの掛金は控除にはなりません。その分、引き出す時も税金がかからないようになっています。

また、イデコは60歳まで引き出せないというデメリットがありましたが、つみたてNISAはいつでも引き出せるので、子供の学費を貯めたり、または緊急時の医療費分として運用できるというメリットがあります。

また、つみたてNISAは掛金額を自由に変えることができるので、もし生活が厳しくなったら気軽に減らすことができるし、収入の調子が良ければ上限まで増やすことも簡単にできます。この点はイデコと比べると自由です。

つみたてNISAでお勧めの証券会社とお勧めファンド

つみたてNISAでもお勧めの証券会社は楽天証券です。

そして初心者にもお勧めのファンドはこの2つです。

この2つのどちらか、または両方を購入していくのが良いかと思います。

この2つも年間利回り5%以上の運用が期待できるので、30年間積み立てていけば倍以上に増えてくれることが期待できます。

その.4 余裕があれば小規模企業共済も活用

次に紹介するのが「小規模企業共済」です。

- 毎月積立が出来て、将来の年金の足しにできるという制度。

- フリーランスや会社役員が利用できる。

- 掛金は1,000円から70,000円までの範囲で自由に決めることができる。

- 掛金が全額控除になるので、イデコと同じく節税効果がかなり高い。

- ただし、受取の際に税金がかかるのもイデコと同じ。

良い制度なのは間違いないです。

ただ、イデコやつみたてNISAなら掛けた分が複利で運用されてくれるので放っておいてもどんどん増えていくことを期待できますが、小規模企業共済だと本当に少ししか増えないので、資産運用としてはあまり期待することができないんですよね。

それと、納付期間が20年未満の時に解約すると掛金合計額を下回ってしまうという点がかなり痛いです。途中で解約する可能性がある人はあまり使わない方が良いかも知れません。

掛金が全額控除になるのはかなりのメリットではありますが、イデコやつみたてNISAと比べると一歩魅力が落ちるかなという印象ですね。

イデコとつみたてNISAを満額まで利用しているけど、収入に余裕があるからもう少し運用先を探したいな・・という方は、この小規模企業共済も検討してみてはどうかと思います。

まとめ

えーでは、最後に今回の内容をまとめてみたいと思います。

「フリーランスが将来どん底に落ちないために知っておきたい資産運用方法4選」というテーマでお話してきましたが、老後の資産形成として大事なポイントを振り返ってみたいと思います。

- 付加年金

- イデコ

- つみたてNISA

- 小規模企業共済

この4つを紹介しましたが、この中では付加年金は必須レベルなので、必ずやっておいてください。

そしてイデコとつみたてNISAも将来の資産形成のために出来るだけやっておいた方が良いですね。上手くいけば、20年後、30年後に資産が倍くらいになっている可能性も十分にありますので。

小規模企業共済は先に3つをやって、まだ余裕があれば検討という感じです。

フリーランスは年金がかなり少ないので、老後に地獄を見ないためにもこれらの資産運用はしっかりやっていっていきたいですね。

この動画を見た方の中で、一人でもフリーランスとしての将来が明るくなってくれたら嬉しい限りです(^^)