どうもこんにちは!ファイナンシャルプランナーのtakaです。

今回は「学生納付特例」について詳しく解説していきたいと思います。

収入が低くて払えないんだけど、その場合はどうすれば良いの??

という疑問を抱えている大学生の方も多いのではないでしょうか?そのような方のために

- 学生納付特例制度の詳細とやり方

- 追納した場合の年末調整の方法と注意点

- そもそも追納するとお得になるのか?

について語っていきますので、今現在大学生の方、またはその親御さん、すでに学生納付特例を受けているサラリーマンの方は是非とも参考にしてみてください。

また、今回の内容はYoutubeの方でも解説していますので、読むのが面倒くさいという方は動画でチェックしてみてください。

それでは、いきます。

20歳になったら国民年金に加入する義務が出てくる

日本に住んでいる以上、20歳になると誰もが国民年金の被保険者となり、原則として毎月国民年金保険料を納める義務が生じます。

この保険料の月額は令和2年度で16,540円となっており、1年間で198,480円となっています。約20万円というのは、学生にとってはかなり大きな金額ですよね。

ちなみに、年金には国民年金と厚生年金があり、学生やフリーター、主婦、個人事業主の方は基本的に国民年金を支払います。

で、厚生年金は会社員や公務員の方が加入する年金となっています。厚生年金保険料の中には国民年金保険料も含まれていますので、学生からサラリーマンへ就職した場合は厚生年金のみを支払っていくことになります。

そんな訳で学生で20歳を過ぎると国民年金保険料を払っていかなければいけなくなるのですが、年間20万円というのは学生にはちょっと厳しいな・・という方も出てくるかも知れません。

そんな方が利用すべき制度が「学生納付特例制度」です。

学生納付特例制度のやり方

まずは学生納付特例制度について分かりやすく説明しますね。

学生納付特例とは、前年の所得が基準以下の学生を対象として、国民年金保険料の納付が猶予される制度のことです。

大学(大学院)、短大、高等学校、高等専門学校、専修学校、各種学校に在籍する学生等で、ご本人の前年所得が基準以下の方。

そして前年所得が118万円+扶養親族等の数×38万円で計算した額以下の方が対象。

一般的な学生の場合は、前年の所得が118万円以下であれば学生納付特例を利用することが出来ます。この所得とは給与所得控除後の金額ですので、アルバイト収入としては年間で約194万円以下であれば所得は118万円以下になる計算です。

年間のアルバイト代が194万円を超える学生はあまりいないと思いますが、もし超えている場合は学生納付特例は利用できないので、支払う必要が出てきますので、その点は注意してください。

学生納付特例の手続きは簡単です。学生証のコピーを用意し、お近くの年金事務所の窓口へ行き、学生納付特例申請書を記入して提出するだけで大丈夫です。

郵送で提出する場合は申請書を自宅で印刷し、住所地の年金事務所へ送付するようにしてください。申請書や年金事務所検索のリンクはこちらをどうぞ。

申請できる期間について

で、いつ申請すれば良いの?という点なのですが、それを知るにはまず「申請できる期間」を知っておいてください。

申請できる期間は、過去期間は申請書が受理された月から2年1カ月前まで、つまり2年1か月前までの期間なら遡ってこの特例を利用できます。

例えば、大学4年生の時に大学3年分の申請をすることも出来ます。

そして将来期間は年度末まで。つまり、提出した時の年度末までの期間を申請できるので、まあ基本的には20歳になったらすぐ申請しておくのが良いかと思います。

で、学生納付特例申請書で申請できるのは1年度のみとなります。1年度は4月から翌年の3月までとなっていて、次の年も申請したい場合は再度申請書を提出する必要があります。

つまり、大学3年の時に申請書を出した場合は、大学4年になったときにも申請書を出す必要があるので、その点だけ忘れないようにしておいてください。

学生納付特例を利用した分は、10年以内であれば追納が可能となっています。10年を過ぎると追納はできなくなりますので、10年以内に納付するようにしましょう。

もし国民年金保険料を払わず、しかも学生納付特例を利用しなかった場合、その期間は未納となってしまいます。未納は年金が減る、障害年金がもらえない可能性がでてくる、支払い期限が2年になってしまうなどのデメリットがありますので、未納のまま放置せずに学生納付特例を利用するようにしてくださいね。

また、未納が続くと財産も差し押さえられることもあるので、どこかのタイミングで納付しておくことをお勧めします。

猶予された分は将来追納した方がお得になる

猶予された分は追納した方が良いの?何十万円も払うのはやっぱり勿体なんだけど・・という悩み、社会人になったら必ず出てくると思うのですが、個人的には追納した方が良いと思っています。

理由は、結果的にかなりお得になる可能性が高いからです。

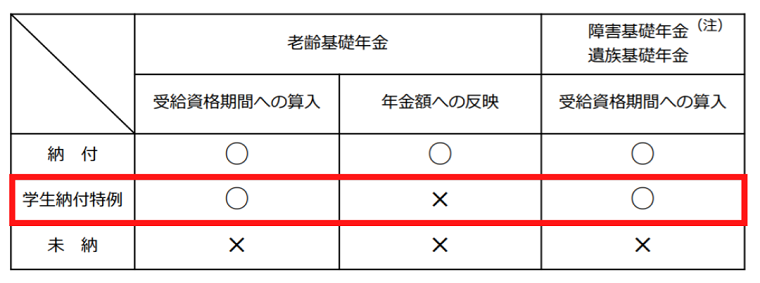

まず最初にこの学生納付特例の仕組みについて知っておいて欲しいのですが、学生納付特例で猶予された分については、将来の年金額に反映されません。

つまり、将来はこの払っていない分だけ減った状態で年金を受け取ることになります。

ちなみに老齢年金を受け取るために必要な期間は昔は25年だったのですが、今は10年となっています。これは普通に働いていれば達成できる期間なので、老齢基礎年金や障害基礎年金・遺族基礎年金の受給資格期間への算入は大きなメリットとは言えないものになっています。

なので、この受給資格期間への算入はあまり気にしなくても良いと思います。

で、重要なのは「年金額へ反映されなくなる」という点になるのですが、追納したら増える分と、追納する保険料とで、ぶっちゃけどちらがお得になるのかが気になるところですよね。

もし追納する保険料の方が高くなるのであれば、追納しない方が良いということになりますので、この点を一緒に計算していきたいと思います。

追納する場合の保険料総額はいくらか

まずは追納する場合の保険料の総額を調べてみましょう。

現在は令和2年です。仮に平成25年分と平成26年分の2年間の追納をするとした場合、保険料額は平成25年度が月額15,160円、平成26年度が15,310円となります。

この金額をそれぞれ12ヶ月分払うと、追納の総額は365,640円になります。

平成25年度の保険料額:181,920円

平成26年度の保険料額:183,720円

合計保険料額:365,640円

追納した場合に増える年金額はいくらか

では、お次に追納した場合に将来増える老齢基礎年金の金額について見ていきましょう。

令和2年度の老齢基礎年金の満額は781,700円です。この金額は年によって変動するので、将来的にどのくらい貰えるのかは今のところは分かりませんが、今回はこちらを満額として計算していきます。

で、今回の例だと平成25年と平成26年の2年間の保険料を払っていないので、このままだと貰える老齢基礎年金はこの分だけ少なくなります。

では、2年間払っていないとどのくらいの老齢基礎年金が貰えるのかと言うと、このような計算式で求めることができます。

781,700円×456ヶ月/480ヶ月

という計算になり、答えは742,615円となります。

次に老齢基礎年金の満額からこの金額を引きます。

781,700円-742,615円=39,085円ですね。

つまり、学生納付特例で2年間猶予した場合、将来の老齢基礎年金額は39,085円減ってしまうことになります。

逆に言うと、追納することで年金額を39,085円増やすことができるという訳ですね。

65歳から10年生きていればお得になる計算(社会保険料控除を考慮するともっと早くお得に!)

365,640円を追納して、年間39,085円増やすことができるということは、いつかは貰える金額の方が上回るということです。それがいつになるかというと、

365,640円÷39,085円=9.35‥‥年

となるので、10年後には追納した保険料よりも貰える年金の方が多くなるということですね。この10年と言うのは、猶予期間が1年でも2年でも変わりません。

老齢年金がもらえるのは65歳からなので、75歳の時点ですでに追納した分より多く貰えるようになるということです。あとは長生きするほど貰い続けることができますね。

ちなみに2019年の日本人の平均寿命は男性が約81歳、女性が約87歳なので、追納した保険料よりも多く貰える可能性が高いということになります。なので、男女とも追納しておいた方がほぼお得になるという計算になりますね。

ただ、この納付した追納分は「社会保険料控除」になるという性質があるので、実際はさらに早い段階からお得になります。収入によりますが、大体7~8年くらいで追納した保険料よりも貰える年金の方が多くなります。

年収が高い時に追納するとさらにお得に!

納付した国民年金保険料は全額「社会保険料控除」の対象となり、節税の効果を持つようになります。簡単に言うと、払った分の何%かは税金で優遇されるようになります。つまり節税できるのですね。

で、この節税額はどのくらいなのかというと、これは年収が高ければ高いほど節税される金額も増えていきます。日本は年収が高い人ほど税率が高くなるので、同じ金額を控除した場合でも収入が高い人の方が節税できる金額も高くなるのですね。

なので、年収が低い時に払うよりも、年収が高い時に払う方がより高い節税効果が生まれます。

学生時代はアルバイトで少ししか稼げないはずなので、社会人になって年収が高くなってから払う方が、実は節税を考慮するとかなりお得になるのです。

例えば学生時代の年収が100万円だとした場合、税率は5%です。

卒業後サラリーマンとなり、しばらくして年収が400万円になった場合、税率は20%です。その差は15%もあります。

追納した365,640円がこの所得から控除されるので、365,640円の15%分、つまり54,846円の節税効果が生まれるのです。

なので、無理して学生の時に年金保険料を払うよりも、社会人になって収入が増えてから払った方が実はかなりお得になるんですよね。

これは意外と知られていないことだと思いますので、是非知っておいてください。今現在学生で、無理して保険料を払うかどうかを迷っている場合は、今は無理せずに学生納付特例を利用し、収入が高くなってから追納することをお勧めしますよ。

ただし、追納できる期間は10年以内となっているので、その間に納付するようにしてくださいね。

猶予分を追納する方法

学生納付特例で猶予された分を追納する場合は、近くの年金事務所で申込を行うことで納付書が渡されます。その納付書で支払えばOKです。

お近くの年金事務所はGoogle検索で普通に探せますので、検索窓に「近くの年金事務所」と入力して探してみてください。その際、自分の地域を管轄しているかどうか、電話などで確かめてみてから行くようにしてくださいね。

年金事務所は日本年金機構のホームページへ直接行って探すこともできます。検索ページへはこちらから入れます。

年金事務所へ行く場合、マイナンバーカードや運転免許証なども持参していきましょう。そして納付は口座振替やクレジットカード納付はできないので、その点は注意です。

申請書は郵送で年金事務所へ送っても大丈夫ですので、郵送で送る場合は日本年金機構のページを参考に申し込みをしてみてください。

郵送する場合は申請書だけでなく、マイナンバーカードの表・裏両面のコピーを、マイナンバーカードがない場合は通知カードと運転免許証のコピーを添付してください。

この辺のやり方も日本年金機構のページで詳しく載っていますので、上のリンクを参考にしてみてください。

年末調整のやり方

支払った国民年金保険料は年末調整をすることで所得控除になりますので、「給与所得者の保険料控除申告書」の社会保険料控除の欄に忘れずに記入するようにしてくださいね。

この「給与所得者の保険料控除申告書」は会社員や公務員の方であれば10月から12月までの間に勤務先から記入を求められるはずですので、社会保険料(国民年金保険料)控除証明書を参考に記入して提出しましょう。

書き方も載せておきますので、良ければ参考にしてみてくださいね。

ただ、控除証明書にはちょっとした注意点があって、例えば今年、令和2年の1月1日から9月30日までの間に国民年金保険料を納付している場合は、この年の10月31日に控除証明書が発送されることになっています。

社会保険料控除の適用を受けるには、この控除証明書が必要になるのです。で、この場合だと10月31日に発送されるので、年末調整の際に問題なく利用することができます。

問題なのは10月1日から12月31日までの間に支払った場合です。この場合は翌年の2月5日に控除証明書が発送される予定となりますので、基本的に年末調整の添付には間に合いません。

え?じゃあ所得控除は受けられないの?それとも自分で確定申告をする必要があるの??と不安になるかも知れませんが、この場合は控除証明書がなくても、納付した時の控えなどの証明書類を添付しても大丈夫とされているので、こちらを利用するようにしてくださいね。

ちなみに、納付した時の控えは写しを用意しておいた方が良いので、コピーを取っておくか、スマホで写真を撮って印刷しておくことをお勧めします。

まとめ

今回は学生納付特例についての詳細と、猶予された分は払った方がお得なの?という疑問点、そして将来追納するときの具体的なやり方について解説してみました。

結果としては猶予された分は追納した方がお得になる可能性がかなり高いですので、追納しておくことをお勧めします。

また、現在学生で、学生納付特例を利用しようかどうか迷っている方もいると思いますが、サラリーマンになって年収が高くなってから追納した方が節税効果も加わってよりお得になるので、迷っている方は学生納付特例を利用しておくことをお勧めしますよ!

ちなみに払わずに放置すると少し面倒なことになるかも知れませんので、放置はせずに学生納付特例を利用していきましょう。

ちなみに追納は10年以内が期限になりますので、お忘れのないようにしていきたいですね。